Gastos Personales SRI para rebaja Impuesto Renta

Gastos Personales SRI para rebaja Impuesto Renta. Cuando hablamos de los Gastos Personales SRI, no nos referimos a los gastos individuales de un contribuyente incurridos a lo largo de un ejercicio fiscal determinado que podrían deducirse de los ingresos globales obtenidos durante ese mismo periodo. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

En la actualidad, la Ley de Desarrollo Económico y Sostenibilidad Fiscal ha eliminado las deducciones de gastos personales. Sin embargo, con nuestro Formulario de Proyección de Gastos Personales y la Presentación del Anexo de Gastos Personales SRI aún puede lograr una disminución de la carga tributaria. Ahora revisemos qué gastos personales específicos están cubiertos por las regulaciones del Impuesto a la Renta en Ecuador.

Índice

Rubro de Gastos Personales SRI

Límites de Gastos Personales

¿Cuáles son los Gastos no Deducibles?

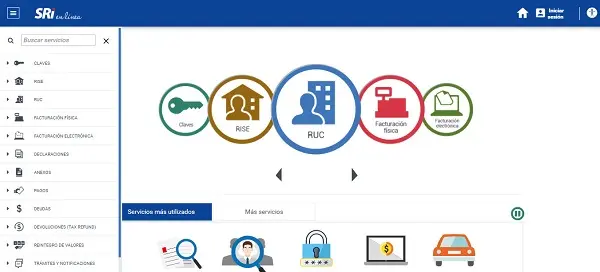

Sistema Online

Rubro de Gastos Personales SRI

Para cada ejercicio fiscal, puede restar sus gastos personales de los ingresos totales obtenidos para conocer mejor su situación financiera.

No olvide que las personas físicas con ingresos anuales superiores a 11.722 dólares están obligadas a pagar el Impuesto sobre la Renta para el ejercicio fiscal 2023.

Desde el arte y la cultura hasta la salud, pasando por las enfermedades raras o catastróficas, no faltan gastos cuando se trata de sus necesidades personales. Las seis categorías que debe tener en cuenta incluyen Educación, Vivienda, Ropa, Turismo ,Salud y Alimentación.

Salud (enfermedades catastróficas, raras y huérfanas)

- Medicamentos.

- Insumos médicos.

- Lentes.

- Prótesis.

- Medicina prepagada y prima de seguro médico en contratos individuales y corporativos

- Honorarios médicos y profesionales de la salud con título profesional.

- Servicios de salud prestados por clínicas, hospitales, laboratorios clínicos y farmacias autorizadas por el Ministerio de Salud.

- Deducible no reembolsado de la liquidación del seguro privado.

- Gastos relacionados para el bienestar físico y mental.

- Las enfermedades catastróficas o raras deben estar avaladas por la autoridad sanitaria competente, de acuerdo a la Ley de Régimen Tributario Interno.

Alimentación

- Compra de alimentos para consumo humano.

- Compra de alimentos en centros de expendio de alimentos preparados.

- Pensión alimenticia sustentada en resolución judicial

- Adquisición de productos naturales o artificiales.

Vivienda

- Vivienda.

- Servicios básicos.

- Arriendo de un único inmueble usado para la vivienda.

- Impuesto predial de un único bien inmueble en el cual habita y que sea de su propiedad

- Intereses de préstamos hipotecarios otorgados por instituciones autorizadas.

- Dinero destinado a la ampliación, remodelación, restauración, mejora, adquisición o construcción de una sola vivienda.

Educación

- Cursos de actualización.

- Seminarios de formación profesional aprobados por el Ministerio de Educación.

- Matrícula y pensión en todos los niveles del sistema educativo.

- Útiles y textos escolares.

- Uniformes.

- Transporte escolar.

- Derechos de grado.

- Servicios prestados por centro de cuidado infantil.

- Servicios de educación especial para personas con discapacidad.

- Equipos de computación y material didáctico.

Arte y Cultura:

- Artes vivas y escénicas: danza, teatro, ópera.

- Plásticas, visuales y aplicadas: dibujo, pintura, escultura.

- Literarias y narrativas: recitales, adquisición de libros y revistas.

- Cinematográficas y audiovisuales: exhibiciones, espectáculos y eventos audiovisuales y cinematográficos (ir al cine).

- Musicales y sonoras: conciertos, recitales, musicales, adquisición de instrumentos, accesorios.

- Memoria social y patrimonio: museo, archivo y biblioteca.

Vestimenta

- Cualquier tipo de prenda de vestir. NO incluye accesorios.

- Confección de dichas prendas.

- Turismo nacional

- Alojamiento

- Transporte

- Servicio de alimentos y bebidas

- Operación turística

- Intermediación turística

- Parques de atracciones

Más información aquí.

El SRI reconoce que las personas deben poder deducir los gastos de su cónyuge, de los hijos que estén a su cargo y no obtengan ingresos imponibles, o de los padres que perciban una pensión inferior al salario mínimo (fijado actualmente en 450 $ anuales en 2023). Con esta deducción, puede ayudar a garantizar que su familia tenga lo que necesita sin soportar una carga financiera adicional.

Si en los comprobantes de venta figuran el nombre y el número de RUC/DNI (respectivamente) del contribuyente, de su cónyuge o de alguno de sus hijos menores o discapacitados, podrán acogerse a la deducción.

Límites de Gastos Personales

Como la nueva normativa ya ha entrado en vigor, los particulares sólo pueden gastar hasta siete cestas de la compra en un año: un total de 5.344,08 dólares.

Tiene la opción de deducir el 10% o el 20% de su impuesto sobre la renta, según lo que más le convenga. Siempre que no supere los 5.000 dólares de deducción por un solo concepto, puede ser flexible a la hora de asignar los gastos personales para compensar sus impuestos: ya no existen restricciones sobre cuánto tiene que dividir un contribuyente entre los distintos conceptos.

IMPORTANTE:

- Si sus ingresos anuales son inferiores a 24.967,86 $ (2,13 veces la fracción exenta básica del SRI de 11.722 $), tiene derecho a deducir hasta un impresionante 20% sobre el tope de gastos personales, ¡una cantidad total de 1.068,82 $!

- Cualquier persona que gane más de 24.967,86 $ al año (2,13 veces la fracción básica) puede beneficiarse de una deducción que asciende al 10%, ¡lo que supone un impresionante ahorro de hasta 534,41 $!

- Reste estos valores del impuesto sobre la renta global a pagar y divida el resto por 12 para determinar cuánto debe retenerse en concepto de impuestos. El empresario es responsable de retener esta cantidad cada mes.

El valor de la canasta básica familiar en Galápagos es distinto, aunque se basa en una teoría de cálculo común. En este caso, las variaciones se calculan a través del Índice de Precios al Consumo Espacial de Galápagos (IPCEG).

Para mantener el cumplimiento, todos los gastos deben ir acompañados de recibos de venta o facturas que se conservarán durante los próximos siete años.

¿Cuáles son los Gastos no Deducibles?

El artículo 35 de la Ley Orgánica de Régimen Tributario Interno establece explícitamente que los gastos personales no son deducibles de la renta bruta.

- Si los gastos en los que incurre un contribuyente para sí mismo y su familia superan los límites señalados en la Ley de Régimen Fiscal Interno y sus reglamentos asociados, entonces está obligado a pagar esos gastos adicionales.

- Cuando el monto de la depreciación, amortización, reservas asociadas y provisiones exceden los aprobados por la Ley de Régimen Tributario Interno u otras regulaciones otorgadas por el Servicio de Rentas Internas (SRI), entonces estos montos deben ser reportados.

- Desuso de los activos que provoca su ruina o deterioro sin contribución a los ingresos imponibles.

- La devastación o el deterioro de joyas, colecciones de arte y otros objetos de valor destinados al uso individual del contribuyente.

- De acuerdo con el Reglamento de Comprobantes de Venta y Retención, los costes o gastos no justificados no están permitidos.

- El dinero, las subvenciones y otras financiaciones en forma de dinero, bienes o servicios no gozan de la exención de impuestos internos prevista por la Ley de Régimen Fiscal Interno.

- Si se descubre que ha cometido un delito, puede estar sujeto a multas, cargos adicionales e intereses por impuestos o pagos a la seguridad social impagados, así como a castigos por parte de las autoridades públicas.

- En los casos en los que la ley así lo exija, deberán contabilizarse todos los costes o gastos que aún no hayan sido objeto de sus correspondientes retenciones en origen.

- A pesar de haberse incurrido en ellos, algunos costes y gastos aún no se han imputado a las cuentas correspondientes.