¿Cómo declarar Impuesto a la Renta?

Hasta marzo de cada año, las personas naturales que tuvieron ingresos superiores a lo establecido por el SRI deben declarar el Impuesto a la Renta (IR) del año fiscal anterior.

Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

Es decir: en marzo del 2021 vence el plazo para declarar el IR del periodo fiscal 2020 para quienes tuvieron ingresos superiores a los $11.315 (personas naturales no obligadas a llevar contabilidad).

En la siguiente publicación explicaremos todo lo relacionado a este impuesto y cómo pueden declarar las personas naturales que no están obligadas a llevar contabilidad.

Índice

1. ¿Qué es el Impuesto a la Renta?

1.1. ¿Quiénes deben declararlo y pagarlo?

2. ¿Cuáles son los ingresos exentos del IR?

3. ¿Qué son los gastos deducibles del impuesto a la renta?

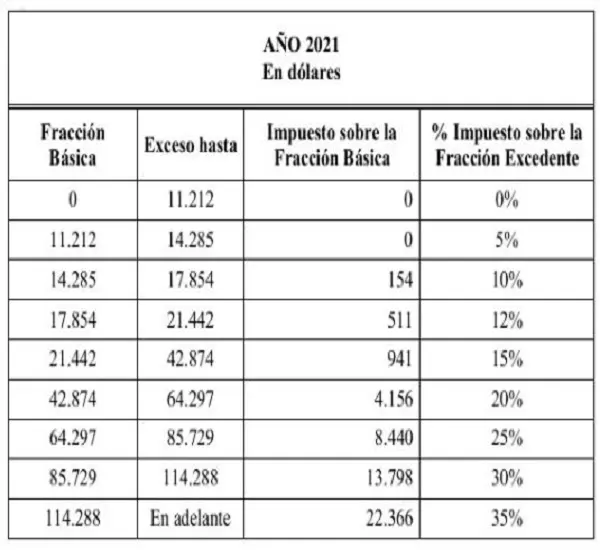

4. Tabla de Impuesto a la Renta 2020

5. ¿Cómo calcular el pago para la declaración?

6. ¿Cómo declarar el Impuesto a la Renta?

6.1. Formulario 102A en línea – Personas no obligadas a llevar contabilidad

Sistema Online

7. ¿Hasta cuándo se declara?

8. ¿Dónde se paga el impuesto a la renta?

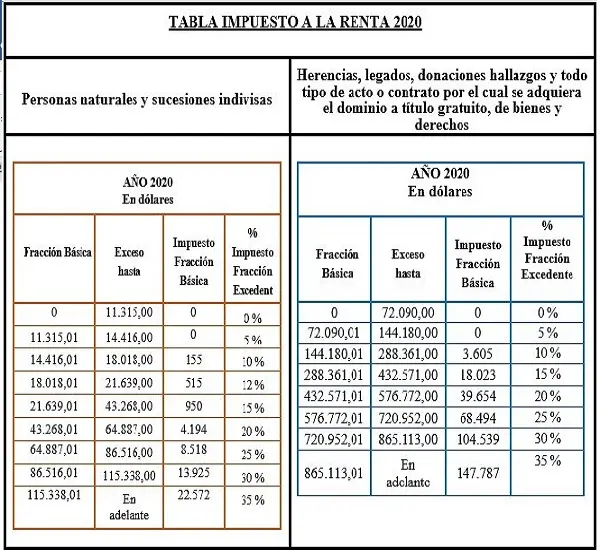

9. Tabla para la liquidación del IR 2021

¿Qué es el Impuesto a la Renta?

Es un pago obligatorio que los contribuyentes hacen al Estado por las utilidades generadas en un año.

El impuesto se aplica a los ingresos generados desde el 1 de enero al 31 de diciembre, descontando los gastos personales deducibles que tuvo el contribuyente en ese mismo año, que es lo que permite obtener dicha renta o utilidad.

Art. 2. Concepto de renta. Para efectos de este impuesto se considera renta: 1.- Los ingresos de fuente ecuatoriana obtenidos a título gratuito o a título oneroso provenientes del trabajo, del capital o de ambas fuentes, consistentes en dinero, especies o servicios; y 2.- Los ingresos obtenidos en el exterior por personas naturales domiciliadas en el país o por sociedades nacionales, de conformidad con lo dispuesto en el artículo 98 de esta Ley».

¿Quiénes deben declararlo y pagarlo?

Declaración

Dentro de las personas naturales, que es el caso de nuestra publicación, la declaración del Impuesto a la Renta lo deben hacer:

- Quienes trabajan bajo relación de dependencia y que además tenga otras fuentes de ingreso (como arrendamiento de inmuebles, actividades empresariales, honorarios profesionales, etc).

- Los que están obligados o NO a llevar contabilidad y que generen ingresos iguales o mayores a la Fracción Básica establecida por el SRI.

- Quienes tengan retenciones en la fuente y quieran solicitar la devolución del valor retenido.

Desde la declaración del periodo fiscal 2017 en adelante, se incluye la exoneración del IR a las personas cuya discapacidad sea igual o superior al 30%.

Entonces si en el año 2020 tus ingresos fueron menores de $11.315, no necesariamente debes hacer la declaración. Aunque te aconsejo que sí lo hagas de todas maneras.

Si tus ingresos fueron menores a lo establecido, pero tienes retenciones en la fuente y quieres solicitar la devolución del dinero retenido, debes hacer la declaración.

Por el contrario, si tus ingresos fueron mayores al rubro establecido, estás en la obligación de declarar.

Una vez hecha la declaración, ésta puede arrojar tres resultados: pagar un valor determinado, tener un saldo a favor, o estar totalmente cuadrado y no tener que pagar ni recibir nada. Éstas dos últimas opciones se darán si tienes retenciones en la fuente.

Pago

El pago del Impuesto a al Renta sólo se lo hace si el monto de la base imponible (ingresos brutos menos gastos deducibles) es mayor a lo establecido por el SRI. Como ya indicamos, la base imponible para la declaración 2020 quedó en $11.315.

Si el monto es inferior, el ciudadano no deberá pagar nada, pero sí declararlo.

¿Cuáles son los ingresos exentos del IR?

Existen ingresos que no se toman en cuenta para la declaración. Entre ellos están:

- Los intereses que se generan por tener ahorros en una entidad financiera del país.

- Los ingresos que perciban los beneficiarios del IESS (Fondos de Reserva, por ejemplo), ISSFA, ISSPOL; y pensionistas del Estado.

- Los ingresos de premios de lotería o sorteos auspiciados por la Junta de Beneficencia o por Fe y Alegría.

- Viáticos y gastos de viaje, hospedaje y alimentación que reciban los empleados por cuestiones inherentes a su cargo (No confundir con ingresos por vacaciones, pues éste último sí se toma en cuenta).

- El décimo tercer y décimo cuarto sueldo.

- Ingresos obtenidos por desahucio o indemnización por renuncia o despido.

¿Qué son los gastos deducibles del Impuesto a la Renta?

Son los gastos personales y de la actividad económica que un contribuyente tuvo en el año y que los puede restar al total de los ingresos generados.

Los gastos personales corresponden a las categorías de Vivienda, Salud, Educación, Vestimenta y Alimentación; y no son sólo del contribuyente en sí, sino que también incluyen los gasto de:

- Cónyuge que no genera ingresos.

- Hijos menores de edad, o mayores de edad que no perciban ingresos y dependan económicamente de sus padres.

- Hijos con discapacidades sin importar su edad.

- Padres del contribuyente que no generan ingresos o que sus pensiones sean inferiores a un Sueldo Básico Unificado.

Desde el 2018, los gastos en Arte y Cultura (libros de arte, obras de teatro, cine, etc.) también será deducibles en la declaración al SRI.

Los gastos de pensiones alimenticias también son deducibles siempre que existan actas de mediación o resoluciones judiciales.

Esta deducción de gastos personales no podrá superar el 50% de los ingresos percibidos por el contribuyente, ni exceder el 1.3 veces la fracción básica.

Recuerda que puedes deducir el total de tus gastos personales siempre que los justifiques con comprobantes de venta válidos a nombre tuyo, de tu cónyuge, de tus hijos dependientes o de tus padres dependientes; más el número de cédula o RUC.

Tabla de Impuesto a la Renta 2020

Esta es la tabla del impuesto a la renta del año fiscal 2020 para personas naturales:

¿Cómo calcular el pago para la declaración?

A través de un ejemplo, te explicaré cómo puedes hacer el cálculo del Impuesto a la Renta.

Digamos que trabajas bajo relación de dependencia. En total generas mensualmente $1.500. Mientras que, por otro lado, tus gastos deducibles del 2020fueron de $2.000.

1. Calcula tus ingresos mensuales netos.

Este cálculo se basa en restarle a tu sueldo mensual el aporte patronal al IESS. Es decir, el 9,45% si trabajas bajo relación de dependencia, o el 20,5% si eres afiliado voluntario.

Como en el ejemplo indicamos que trabajamos en relación de dependencia y nuestro sueldo es de $1.500, el cálculo queda así:

$1.500 X 0,0945% = $141,75 (sacamos el 9,45% de 1.500)

$1.500 – $141,75 = $1.358,25 (Ingreso Mensual Neto por trabajo)

2. Calcula tus ingresos anuales netos.

Multiplica el Ingreso Mensual Neto que obtuviste ($1.358,25) por los 12 meses del año.

$1.358,25 x 12 = $16.299 (Ingreso Anual Neto)

3. Ten en cuenta tu gastos deducibles

Supongamos que tus gastos deducibles fueron de 2.000 dólares (incluyendo las categorías descritas).

4. Calcula la base imponible (ingreso anual neto menos gastos deducibles)

$16.299 – $2.000 = $14.299

Como la base imponible salió mayor a $11.310, debes calcular el pago del IR (si salía menos, no tuvieras que pagar).

5. Determina cuánto debes pagar de IR según la tabla de liquidación SRI

Debes basarte en la tabla de liquidación del año 2019. Fíjate en la columna que dice «Exceso hasta». En nuestro caso de ejemplo, nuestro monto caería en la segunda fila (11.310 – 14.410).

Para proceder con el cálculo, tienes que obtener el Impuesto a la Fracción Básica y el Impuesto a la Fracción Excedente y sumar los resultados.

- Impuesto Fracción Básica: El valor lo obtienes directamente de la tabla.

Según la segunda fila, el monto es de $0 (Imp. Fracción Básica)

- Impuesto Fracción Excedente: Debes restar la base imponible ($14.299) menos el valor de Fracción Básica que dice la tabla ($11.310), y multiplicar por el porcentaje de Impuesto Fracción Excedente que indica la tabla (5%).

14.299 – 11.310 = $2.989

2.989 X 0,05 = $149,45 (Imp. Fracción Excedente)

- Impuesto a la Renta: Suma el resultado del Impuesto a la Fracción Básica más el Impuesto a la Fracción Excedente.

0 + 149,45 = $149,45 (IR)

De este valor, aparte, se descontarán las retenciones hechas por tu empleador o por otros agentes de retención. Recuerda que estos valores los deberás colocar en el formulario que llenas.

En caso de que tengas retenciones a tu favor, puedes pedir la devolución del valor retenido; o bien cuadrar los pagos y no tener que recibir nada.

Puedes aplicar el mismo procedimiento según tus montos, y según tu caso.

En el caso de que tu base imponible se ubique en el primer rango de la tabla (USD 0 a USD 11.315), no debes pagar Impuesto a la Renta, pero sí declarar.

¿Cómo declarar el Impuesto a la Renta?

El trámite para las personas naturales varía dependiendo de si están o no obligadas a llevar contabilidad. A continuación te presentaremos tres escenarios distintos para la declaración:

Escenario 1.

Trabajas bajo relación de dependencia, pero no presentaste tu proyección de gastos personales del 2020. En ese caso, no deberás presentar una nueva declaración de impuesto a la renta porque servirá la que elabora la empresa donde trabajas.

La empresa deberá entregarte el formulario 107, donde constarán los ingresos y las deducciones o gastos aplicables por cada trabajador, más el valor de impuesto a la renta que fue retenido por tu empleador.

Escenario 2.

Trabajas bajo relación de dependencia y presentaste la proyección de gastos personales del 2020. Si deseas ajustar la proyección de gastos con los reales, debes hacer una nueva declaración del IR a través del formulario 102A en línea. Caso contrario, el formulario 107 basta.

Los contribuyentes que NO están obligados a llevar contabilidad, en cambio, sí deben hacer la declaración por Internet con el formulario 102A en línea.

En ambos casos, el requisito indispensable es la clave electrónica personal para acceder al portal del SRI. Si no la tienes, debes solicitarla en las oficinas del SRI a nivel nacional con tu cédula de ciudadanía. O recuperarla vía web en la misma plataforma de la entidad.

Escenario 3.

Si eres un contribuyente obligado a llevar contabilidad, debes presentar la declaración en el formulario 102.

A continuación explicaremos cómo hacer la declaración del Impuesto a la Renta para las personas naturales bajo relación de dependencia y quienes no está obligados a llevar contabilidad.

Formulario 102A en línea – Personas no obligadas a llevar contabilidad

Te recordamos que para este tipo de declaración debes usar el formulario 102A en línea.

En este formulario se incorporará automáticamente el resumen de gastos personales deducibles, la información del empleador (formulario 107), y la información fiscal.

Tú solamente deberás validar la información que está prellenada, o a su vez aumentar o quitar lo que falte, y finalmente enviar el formulario.

En el siguiente video puedes ver el paso a paso de cómo realizar la declaración del Impuesto a la Renta por Internet:

Sistema Online

¿Hasta cuándo se declara?

El período de declaración del Impuesto a la Renta inicia el 1 de febrero del año inmediato siguiente al que corresponde la declaración, y culmina en marzo según el noveno dígito de la cédula de ciudadanía.

Aquí te dejamos la tabla de plazos:

Si una de las fechas cae feriado o días de descanso obligatorio, se pasará al siguiente día hábil.

¿Dónde se paga el Impuesto a la Renta?

El pago del impuesto lo puedes realizar a través de:

- Convenio de débito. En este caso, debes registrar tu cuenta bancaria en la web del SRI.

- Botón web. Ingresando al portal web de la institución financiera de tu preferencia.

- Físicamente. Puedes acercarte a una de las 200 instituciones financieras autorizadas con tu comprobante electrónico de pago para cancelar tu obligación. Asimismo, puedes acercarte a los corresponsales no bancarios (tiendas, farmacias y otros negocios minoristas) para el pago; siempre con el comprobante electrónico generado.

Para quienes trabajan bajo relación de dependencia, no necesitas hacerlo ya que su empleador les retuvo mensualmente el valor a pagar por este concepto.

Tabla para liquidación del IR 2021

Te presentamos la tabla que aplicará para el cálculo del IR para el año 2021: