Cómo saber si soy Ley 73 o 97 en México

Cómo saber si soy Ley 73 o 97 en México. Cómo saber si soy Ley 73 o 97 en México. ¿Quieres saber cuál es la diferencia entre la ley 73 y 97?, sigue leyendo y descubre toda la información que debes saber sobre estas leyes. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

ÍNDICE

1 Qué es la Ley de Pensiones

1.1 Ley de 1973

1.2 Ley de 1997

2 Diferencias entre la Ley del 73 y la Ley del 97

3 Cómo saber qué Ley me aplica

4 Beneficios de entrar en la Ley de Pensiones

Qué es la Ley de Pensiones

La ley de pensiones son prestamos económicos que van dirigidos a la protección de los trabajadores si les ocurre algún accidente de trabajo, como alguna enfermedad o accidente no laboral, o al cumplirlos 60 años de edad.

Ley de 1973

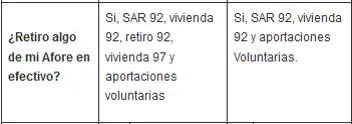

Si escoges la ley 73, el Instituto Mexicano del Seguro Social (IMSS) pagara la pensión en efectivo de acuerdo al cálculo del promedio de los últimos 5 años. También, contaras con el regreso de una parte del salario que se acumuló en la cuenta de tu Afore.

La inflación de la pensión se va actualizar en febrero de cada año que trascurra.

Es importante mencionar que un parte de tu salario acumulado en Afore será canalizado por el gobierno federal para que este pueda pagar tu pensión. Además, te encuentras en todo tu derecho en retirar en efectivo una parte de tus recursos si así lo deseas.

Ley de 1997

Por otra parte, si decides escoger la ley 97 contaras con la opción de las modalidades que te mostraremos a continuación o tipos de pensiones:

Este cuenta con la renta vitalicia, la cual pagara las pensiones a través de una aseguradora.

También podrá encontrar el retiro programado, donde la pensión será costeada por Afore el cual se encuentre registrado.

Diferencias entre la Ley del 73 y la Ley del 97

Cómo saber qué Ley me aplica

A continuación te mostramos qué Ley te aplica:

Renta vitalicia

- El monto que obtendrás de la pensión será obtenido de acuerdo a los recursos que acumules en tu cuenta Afore

- Contratar una aseguradora, gracias a IMSS podrás optar por una segura y confiable.

- Es una mensualidad para toda la vida. (El pago de esta se encuentra asegurada)

- Se debe comprar un seguro de sobrevivencia que pueda permitir que los beneficiarios reciban la pensión a la muerta de dicho pensionado.

Retiro programado

- El contrato es directamente con Afore

- El monto que se obtiene en la pensión es directamente del salgo acumulado en la cuenta de Afore y los rendimiento que esta obtenga.

- La pensión será recibida por un tiempo determinando esto lo debe tomar en cuenta. Con esto queremos referirnos que duraran hasta que la cuenta de Afore se agote.

- Se debe comprar un seguro de sobrevivencia en el supuesto caso que el pensionado fallezca, así los beneficiarios puedan recibir dicha pensión.

A la hora que le des inicio a tu tramite de pensión se te será entregado un “documento de oferta”, la toda la información importante de cada modalidad mencionada anteriormente.

Recomendamos que se siente detenidamente a leer el documento para así dar seguridad a la hora de tomar una decisión como esta, y no tomar unas la cual sea perjudicial. Has trabajado mucho tiempo para recibir tus recursos, recuerda una persona llena de información toma mejor decisiones.

Beneficios de entrar en la Ley de Pensiones

Beneficios de entrar en la Ley de Pensiones

- Cada uno de los trabajadores va determinar su pensión a partir de su salario de cotización, y este permanecerá cotizado, se desvincula la pensión de la relación trabajadores pensionados o activos por tanto de la estructura poblacional.

- Se le otorgara a los trabajadores la propiedad de los recursos de sus cuenta de forma individual, así como los derecho a adquiriros, también contaran con un aumento de su ahorro de manera voluntaria y el derecho de poder heredar los recursos

- Se elimina las injusticias que puedan existir de género al vincular las aportaciones a la pensión

- El problema de desigualdad causado por niveles de ingreso se resuelve, al vincular el esfuerzo con el beneficio obtenido. El trabajador podrá mantener en su cuenta individual todos los aportes independientemente de quien sea el patrono.

- Se incrementará el monto de las contribuciones causado por los beneficios obtenidos al invertir los recursos recaudados en inversiones del mercado financiero a largo plazo, lo cual generará un aumento en el monto de la pensión del trabajador en el momento de su retiro.

- Se establecerá una pensión mínima garantizada al fortalecer el sistema de ahorro para retiros.

- El fondo de retiro se incrementa al instaurar una nueva aportación por parte del gobierno federal (cuota social), que representa el 5.5% del salario mínimo general del distrito federal, por cada cotización (día cotizado), dicho importe se actualiza en base al INPC cada trimestre, iniciando el 1º de julio de 1997.

- El trabajador puede elegir con toda libertad la cuenta que utilizara en AFORE.

- Cualquier trabajador podrá consultar libremente en cualquier momento, el monto que tiene su cuenta acumulado de manera individual, por ende el sistema se considera transparente.

- El saldo acumulado (dinero) de cada cuenta individual ofrece dividendos reales, lo cual protege las pensiones del efecto inflacionario que sufre el dinero.

- Se dice que el sistema es más justo, ya que el trabajador que cotiza por más tiempo es el que resulta premiado.

- El sistema no se contrapone a las pensiones que derivan de los contratos laborales.

- Al momento del retiro de los trabajadores, se considera un período de transición, en el cual se podrá elegir entre el sistema de retiro de la ley del seguro social de 1973 o por el actual sistema de pensiones, solo si el trabajador haya cotizado seguro social antes del 01 de julio de 1997.

- Existe la posibilidad de hacer aportaciones adicionales con la intención de aumentar el monto de la pensión al momento de recibirla.