Hacienda ofrece estas alternativas si no puedes pagar la Renta a tiempo

Alternativas si no puedes pagar la Renta a tiempo. Si tienes dificultades para abonar la regulación del IRPF, tienes diferentes opciones a tu disposición hasta encontrar una solución que se adapte a tu situación financiera. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página para poder ayudarte. También puedes participar en el WhatsApp Ecuador.

Alternativas si no puedes pagar la Renta a tiempo

La campaña de la Renta 2025, que regula el ejercicio fiscal del año 2024, está a punto de llegar a su fin. La Agencia Tributaria explica en su página web que el próximo 30 de junio es el último día en el que permite presentar declaraciones. A partir de ese día, cualquier declaración que no hayamos presentado será susceptible de tener su pertinente sanción o recargo. La cantidad de la misma variará en función del resultado de la declaración y de si la presentamos voluntariamente fuera de plazo o si lo hacemos después de recibir un requerimiento de Hacienda.

Según el artículo 191 de la Ley 58/2003, de 17 de diciembre, General Tributaria (LGT), que puedes consultar en el BOE, las sanciones por presentación fuera de tiempo sin requerimiento previo de la Asminitración varían. Si el resultado es a ingresar, se aplica un recargo de un 1%, más otro 1% adicional por cada mes completo de retraso. A partir de los 12 meses, el recargo es del 15% más intereses de demora. Si hay requerimiento, la sanción puede oscilar entre el 50 y el 150%,

Si todavía no la has presentado, o si lo has hecho y te ha salido a pagar, es posible que tu situación financiera no te permita saldar tu deuda porque hayas tenido una mala planificación económica o algún imprevisto que no esperabas. En este caso, ¿qué soluciones ofrece Hacienda?.

Fracciona el pago con Hacienda

La primera opción que ofrece Hacienda es fraccionar el pago en dos cuotas. Si presentamos la Renta antes del 26 de junio, podrás domiciliar el primer pago, que te cobrarán el próximo 30 de junio a través del número de cuenta que hayas facilitado. Es importante que la presentes antes del día 26, puesto que si la presentas más tarde no podrás domiciliar el primer pago y se realizará en el mismo momento en el que presentes la declaración. El segundo pago, correspondiente al 40% restante, se paga el próximo 5 de noviembre.

Si optas por esta opción, asegúrate de tener dinero en la cuenta bancaria que has introducido para hacer frente a ambos pagos. De lo contrario, Hacienda podría solicitarte intereses de demora, incluso si se trata de un error técnico.

¿Y si necesitas más plazos?

Si la cantidad a pagar es demasiado alta, puede que dos plazos no sean suficientes. En estos casos, Hacienda también contempla la opción de realizar el aplazamiento de la deuda sin necesidad de tener ningún tipo de aval, siempre y cuando la deuda no supere los 50.000€.

En caso de aplazamiento, se aplicará el interés de demora vigente. Para el presente 2024, este interés es del 4,0625% anual, según lo establecido en la Disposición adicional quincuagésima. Interés de demora tributario de la Ley 31/2022, de 23 de diciembre, de Presupuestos Generales del Estado para el año , prorrogados para 2024.

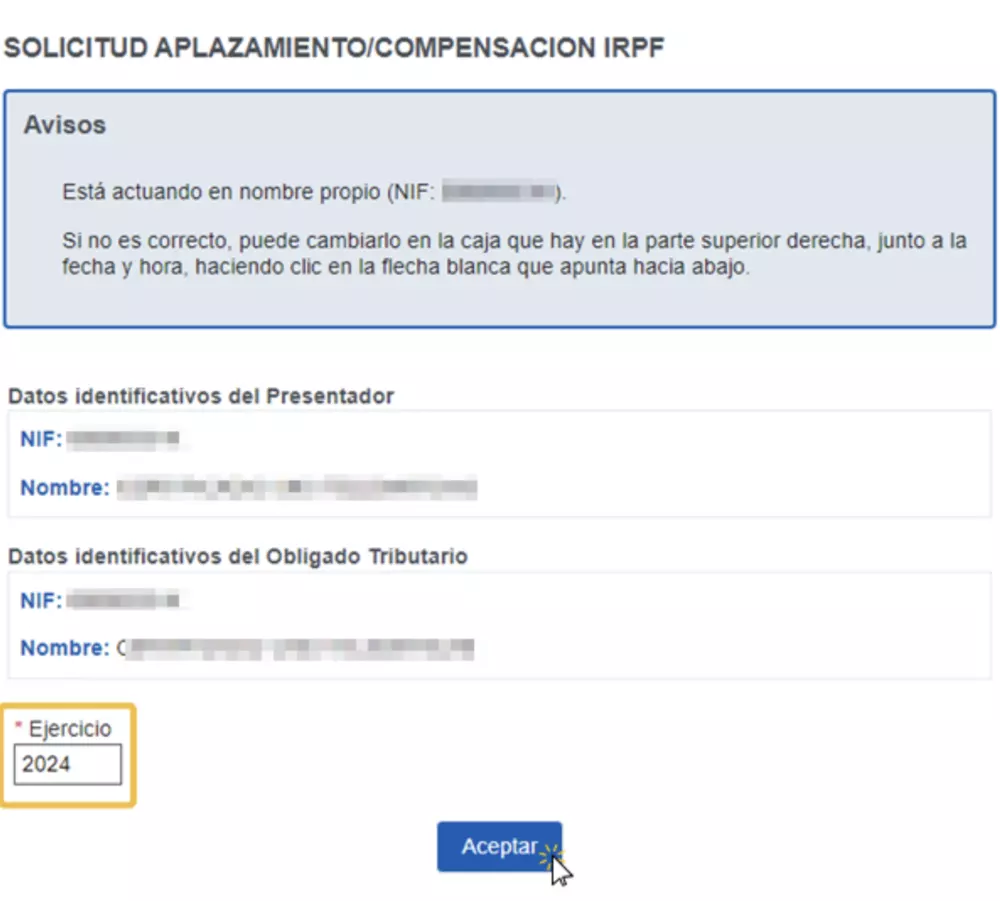

Para solicitar esta opción, debemos pulsar sobre el botón de “Otras modalidades de pago“ después de haber marcado la casilla de “No fraccionado”. Después, tiene que seleccionar la opción de “Reconocimiento de deuda con solicitud de aplazamiento” y firmar la operación.

Después de haber firmado la presentación de la Renta, aparecerá un aviso que indicará que has presentado la declaración y que tienes un importe pendiente de ingreso. Deberás pulsar el botón de “Tramitar deuda” y, a continuación, tienes que realizar la solicitud pertinente. En ella, lo más importante es que elijas bien los plazos a los que te quieres comprometer. Recuerda que cuantos más plazos tengas, más intereses pagarás, por lo que deberás calcular bien.

| Modalidad | Requisitos Principales | Intereses Aplicables | Límite Deuda | Observaciones |

|---|---|---|---|---|

| Pago único | Disponer del importe total. | 0% | Sin límite. | Realizar antes del 1 de julio de 2024. |

| Fraccionado (2 plazos) | Marcar opción en la declaración. Presentar antes del 26 de junio para domiciliar 1er plazo. | 0% | Sin límite. | 1er plazo (60%) el 1 de julio; 2º plazo (40%) el 5 de noviembre. |

| Aplazamiento/Fraccionamiento especial | Solicitud formal a la AEAT. Justificar dificultades de tesorería. | Interés de demora (4,0625% anual en 2024). | Hasta 50.000€ sin aval (puede variar, verificar AEAT). | Requiere aprobación de la AEAT. Se pueden proponer plazos. |