¿Comprar o arrendar una vivienda?

¿Comprar o arrendar una vivienda? Conozca qué opción le conviene más. Aquirir un crédito hipotecario a 15 o 20 años para comprar una casa puede ser una inversión conveniente, pero no lo es para todos. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

Comprar una casa puede ser una decisión difícil de tomar porque, para la mayoría de ecuatorianos, esto implica adquirir un crédito hipotecario que tendrá que pagar en un plazo de entre 10 y 25 años, más los intereses.

Pero, por otro lado, hay quienes sienten que al pagar cada mes un arriendo durante varios años están perdiendo la oportunidad de destinar ese mismo dinero a las cuotas de una casa propia.

En Quito, por ejemplo, el precio promedio del alquiler en una propiedad de dos habitaciones es de USD 491 por mes, mientras que uno de tres habitaciones alcanza los USD 677 por mes. Esto, según un estudio de septiembre de 2023 del portal inmobiliario Plusvalía.

De ahí surge la incógnita: ¿Qué es más conveniente, vivir alquilando o comprar una casa?

Juan Sebastián Aguilar, especialista en educación financiera de Fundación Crisfe, explica que la elección depende de factores personales, como la situación financiera, la estabilidad laboral y los objetivos a largo plazo.

¿Cuándo es más conveniente arrendar?

Alquilar puede ser una opción adecuada si la persona no está segura de su situación financiera a mediano o largo plazo, ya que podría caer en mora en las cuotas del crédito hipotecario.

Tasas de interés del Biess para viviendas terminadas

Esta opción también es recomendable para quienes tienen planes de residir en otro país en el corto plazo o si desean evitar los costos iniciales que pueden ser elevados al sacar un crédito para vivienda, tanto de financiamiento como de mantenimiento e impuestos, dice Aguilar.

Si usted es de los que prefiere la flexibilidad para cambiar de ubicación según sus necesidades personales o profesionales, también es recomendable que arriende en lugar de comprar.

Un beneficio de arrendar es que, al no tener una deuda que pagar, dispondrá de mayor liquidez para destinarla a otras inversiones, añade Aguilar.

Sin embargo, también habrá puntos en contra. Por ejemplo, al arrendatario no tendrá control sobre la propiedad, si desea hacer cambios, por ejemplo, de diseño o adecuaciones.

Además, siempre dependerá de los posibles aumentos en el costo del arriendo que quiera hacer el propietario.

¿Cuándo conviene comprar una vivienda?

Aguilar explica que es conveniente comprar una vivienda a crédito cuando ya se cuenta con, al menos, el 30% del valor del bien, para pagar la cuota de entrada.

La mayoría de entidades financian entre el 70% y 80% del valor de la casa.

Comprar una casa a crédito es una buena opción, sobre todo para quienes tienen estabilidad financiera, es decir, una fuente de ingreso fija y segura.

Para el asesor financiero Diego Peña, uno de los principales beneficios de comprar una casa es la sensación de seguridad que brinda a las familias tener un bien propio.

Comprar una casa, además, abona en un sentimiento de realización personal que no da el arrendar.

En Ecuador, por la constante inestabilidad política y económica, suele haber temor de invertir sumas altas en instrumentos como pólizas de ahorro a plazos muy largos. Además, la mayoría de los ecuatorianos no conoce cómo invertir en el mercado de valores local.

A esto se suma que, pese a que la persona adquiere una deuda y paga intereses, al final tendrá un patrimonio que podrá vender, alquilar o heredar en cualquier momento. «En cambio, no importa que al arrendar se pague menos, puede pagar alquiler 20, 30 o 50 años, al final, no tendrá ningún bien», añade.

Si bien puede ser un desafío ahorrar el 30% para la cuota de entrada, en el mercado ecuatoriano hay opciones más flexibles.

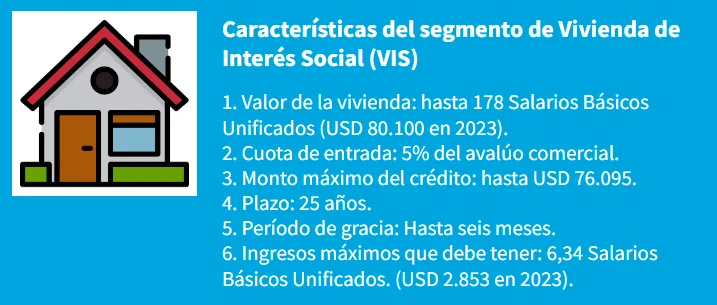

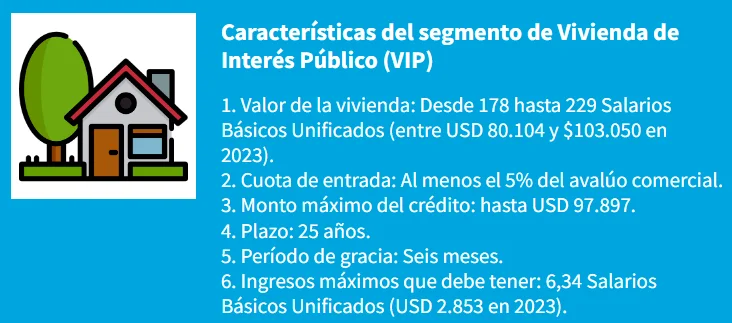

Por ejemplo, en los proyectos de vivienda de interés social (VIS) y de interés público (VIP), el comprador solo tiene pagar el 5% del valor de la casa y el banco, mutualista o cooperativa financia el 95%.

Se trata de vivienda con tasa de interés subsidiada por el Gobierno, de 4,99% anual, la más baja del mercado.

Características del segmento de Vivienda de Interés Social (VIS) y Público (VIP)

Además, debido a que la demanda de vivienda ha perdido dinamismo, los promotores inmobiliarios están siendo más flexibles con el pago de la entrada, dice Peña. Si antes existía la facilidad de pagar la entrada en 18 meses, desde que se comienza a construir el proyecto, hoy hay opciones de hasta 24 meses.

¿Se termina pagando el doble con un crédito?

El valor final de la casa que compre a crédito dependerá del monto que le presten, del plazo, del tipo de tabla de amortización y de la tasa de interés. En el mercado las tasas pueden ir desde 4,99% anual hasta máximo 10,4% anual.

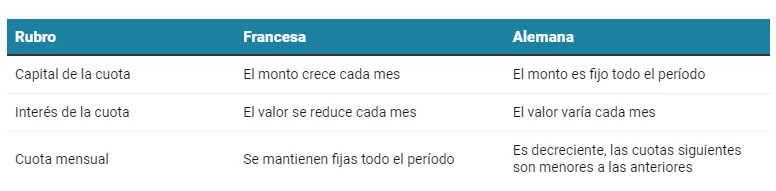

Tipos de tabla de amortización

Por ejemplo, según el simulador de crédito de un banco privado, si quiere comprar una casa de USD 95.000 y pide un crédito de USD 70.000 a 15 años plazo, con un interés de 9,93% anual, pagará en total USD 141.196, con cuotas de USD 1.088 al mes.

Esto, con la tabla de amortización alemana e incluido valores extra como seguros e impuestos.

En cambio, si saca el mismo crédito de USD 70.000, pero a 20 años plazo, con la tabla francesa, pagará en total al banco USD 170.370,141, pero las cuotas serán más bajas, de USD 776 al mes.

Si bien el cliente termina pagando más dinero del que le prestaron, Peña explica que se trata de una inversión para aumentar el patrimonio.

Además, la tasa de interés es un gasto en el que tiene que incurrir a cambio que la entidad financiera deposite en usted la confianza de prestarle dinero que le pagará en dos décadas.