El abogado tributario Javier Bustos explica que los contribuyentes que tienen que cumplir con esta obligación en marzo corresponden a cuatro grupos:

- En el primer grupo están las personas naturales en relación de dependencia.

- Aquellos que prestan servicios profesionales; como los abogados, los doctores, los periodistas, los profesores, los arquitectos o los diseñadores que trabajan como ‘freelance’.

- También quienes realizan una actividad económica de manera independiente, como: alquiler de viviendas, labores agrícolas, servicios de transporte (excepto los taxistas, que están en el Rimpe), venta de productos por catálogo o en redes sociales, como los influencers.

- Y, por último, las personas naturales a las que el Servicio de Rentas Internas (SRI) cataloga como emprendedores dentro del Régimen Simplificado Para Emprendedores y Negocios Populares (Rimpe).

En el caso de los emprendedores del Rimpe, estos contribuyentes tienen una tabla de impuesto diferente al del régimen general, que abarca a los grupos mencionados en los párrafos anteriores, pero también deben pagar el tributo en marzo, añade Bustos.

Pueden estar dentro del Rimpe de emprendedores las personas naturales con ingresos anuales de más de USD 20.000 y menos de USD 300.000, cuya actividad no esté dentro de los dos grupos anteriores.

Además, se exceptúan del Rimpe las actividades de las siguientes áreas:

- Actividades relacionadas con contratos de construcción y actividades de urbanización, lotización, entre otras del sector.

- Los servicios de transporte.

- Labores agropecuarias.

- Venta de combustibles.

- Sector de hidrocarburos, minería, petroquímica, laboratorios médicos y farmacéuticas, industrias básicas, sector financiero, de seguros y de la Economía Popular y Solidaria.

- Rentas por inversiones en instrumentos financieros.

Si está en uno de estos grupos, esto es lo que debe saber:

¿A partir de qué monto se declara Impuesto a la Renta?

Si las actividades económicas que realizó en le dejaron ingresos anuales de más de USD 11.722 al año o USD 977 al mes debe declarar en marzo de 2024 el Impuesto a la Renta, con el formulario 102, que está el sitio web del SRI, en el apartado: Formularios.

Estas son las tarifas vigentes para el ejercicio fiscal de , excepto para las personas naturales del Rimpe:

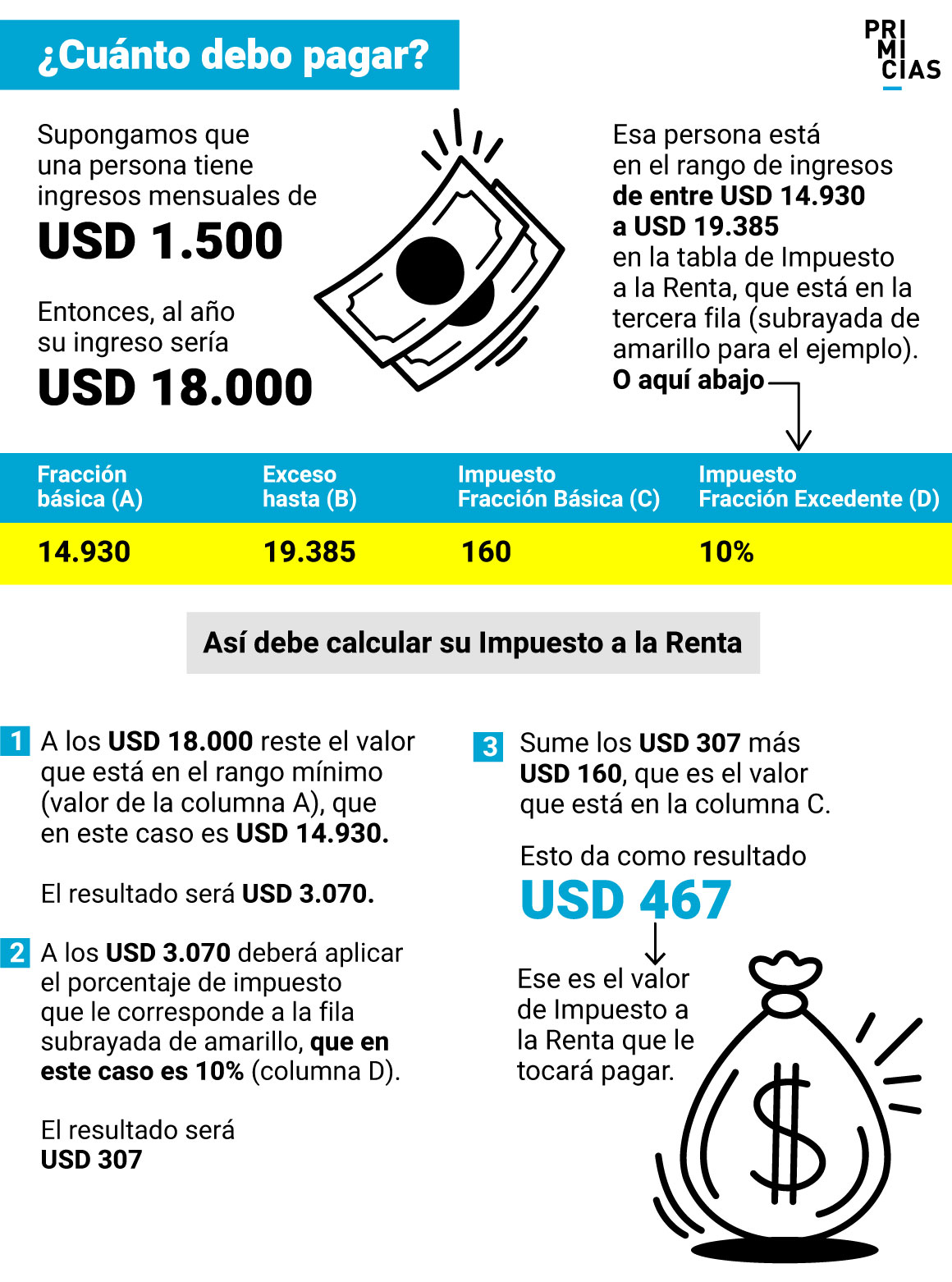

¿Cómo calcular el impuesto?

Primero, sume todos sus ingresos anuales y reste los gastos producto de su actividad económica, como sueldos, pagos a la seguridad social de sus empleados, el pago de transporte para realizar la actividad, pone como ejemplo John Arias, socio y gerente de Census Consultores.

Por ejemplo, si es una doctora y tiene un asistente, reste de sus ingresos lo que gasta en pagar ese sueldo o el arriendo de su consultorio.

El resultado de esa resta de ingresos y gastos se conoce como base imponible, con la cual deberá identificar en qué rango de la tabla de Impuesto a la Renta está ubicado.

¿Cuánto debe pagar si es persona natural dentro del Rimpe?

Las personas naturales dentro del Rimpe pagan un Impuesto a la Renta distinto y más bajo que el de los contribuyentes del régimen general que está detallado en los párrafos anteriores.

Si es una persona natural en el segmento Rimpe emprendedor, este es el impuesto que debe pagar:

¿Hasta cuándo se puede declarar?

La declaración se debe realizar según el noveno dígito del RUC, desde el 10 de marzo. Si está dentro del régimen general o del Rimpe emprendedores, estas son las fechas:

¿Se puede deducir gastos personales?

Las personas que no están bajo relación de dependencia no necesitan llenar el formulario de proyección de gastos personales, explica John Arias, socio y gerente general de Census Consultores.

Esta es una obligación que solo deben cumplir en febrero de cada año los contribuyentes que trabajan bajo relación de dependencia, porque con este formulario, los empleadores pueden descontar cada mes, el Impuesto a la Renta del rol de pago del trabajador, dice Arias.

Sin embargo, eso no significa que las personas que no están bajo relación de dependencia no puedan beneficiarse de la deducción de gastos personales.

Arias explica que estos contribuyentes deben especificar en el formulario 102 de Impuesto a la Renta, los gastos personales y las cargas familiares que tengan. Con esto, se reducirá el valor a pagar.

Las personas naturales podrán deducir hasta USD 15.294 al año en gastos personales de cara al pago de Impuesto a la Renta de .

El valor que se podrá descontar depende del número de cargas familiares que tengan los contribuyentes. Un contribuyente puede registrar un máximo de cinco cargas familiares.

Las cargas familiares son:

- Padres, cónyuge o pareja en unión de hecho e hijos hasta los 21 años o con

discapacidad de cualquier edad. - Que no perciban ingresos gravados y que sean dependientes del sujeto pasivo.

Esta es la tabla de descuento por gastos personales que rige para :

Qué cargas familiares se puede registrar

Las personas que perciban ingresos gravados que no superen el salario básico unificado en todo el año (USD 450 en 2024) se podrán considerar como cargas familiares para acceder a la rebaja del Impuesto a la Renta.

Es decir: padres, cónyuge o pareja en unión de hecho e hijos hasta los 21 años o con discapacidad de cualquier edad que dependan del contribuyente y que no tengan ingresos gravados mayores a USD 38,3 al mes.

Eso permite incluir, por ejemplo, a quienes tienen pólizas de ahorro y reciben una mínima cantidad mensual de dinero.

También se puede registrar a los padres que perciben una jubilación, pues estos no constituyen ingresos gravados.

Pero si tiene RUC para alquilar inmuebles por los que reciban alquileres superiores a USD 38,3 al mes no podrán ser considerados cargas familiares. Tampoco serán considerados si tienen RUC bajo el sistema RIMPE.

¿Cuál es la multa por no declarar a tiempo?

Bustos explica que las multas por no presentar la declaración en la fecha de marzo que corresponde a cada contribuyente varía.

Si luego de hacer el ejercicio de cálculo del Impuesto a la Renta y de aplicar los descuentos, el contribuyente tenía que declarar en cero, pero no presentó el formulario ante el SRI, tendrá que pagar una multa igual a 0,1% de los ingresos brutos.

Pero si luego del cálculo resultó un monto a pagar, la multa será del 3% sobre el valor que tenía que declarar, por cada mes de retraso.

A esto se suman los intereses por cada mes de retraso.