Descuento por impuesto a la renta se verá en roles de pago

Descuento por impuesto a la renta se verá en roles de pago. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

Descuento por impuesto a la renta se verá estos días en roles de pago

Miles de trabajadores, que se encuentran en relación de dependencia, realizaron este mes la elaboración de su proyección de gastos personales correspondientes.

Soledad labora para una empresa privada en Guayaquil y siempre veía de lejos a sus compañeros realizar la proyección de gastos personales, un documento que sirve para calcular el impuesto a la renta (IR).

Este año tuvo que llenar el formulario y estaba desorientada en el tema. No sabía cómo proceder ni qué cantidad debía colocar, pero junto con su esposo lo hizo y finalmente entregó el formulario a su empleador.

Su sueldo es inferior a $ 2.000 al mes, sin contar las utilidades. Estas bordean cerca de $ 900. No comisiona ni recibe bonos. Dice que no sabe si le descontarán por impuesto a la renta causado, pero igual hizo la proyección por precaución.

Afirma que el 1 de febrero pedirá el rol de pagos al Departamento de Recursos Humanos para ver si tiene descuento por IR.

Al igual que Soledad, otros ciudadanos estarán a la expectativa del documento para verificar el descuento por IR, que este año rige con un nuevo esquema en las rebajas por gastos personales, sustentados en comprobantes de venta, del 10 % y el 20 % de dichos gastos.

Según expertos tributarios, el nuevo procedimiento ha causado asombro y confusión en los contribuyentes. Algunos se apoyan en profesionales y otros se aventuran a realizar el cálculo por su cuenta.

Por eso Javier Bustos, profesor de Tributación de la Universidad Espíritu Santo, aconseja a los trabajadores aprovechar el área de Recursos Humanos de cada compañía para orientarse en el tema.

Para establecer esta retención mensual es necesario sumar las remuneraciones de doce meses. No se contemplan la decimotercera y decimocuarta remuneración. Pero sí se deducen los valores del aporte al Seguro Social.

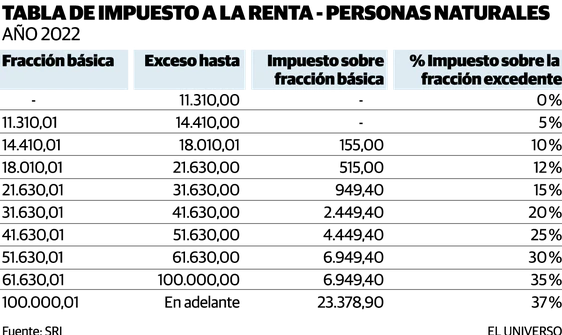

El reglamento indica que sobre la base imponible así obtenida se aplicará la tarifa contenida en la tabla de impuesto a la renta de personas naturales.

La fracción básica es de $ 11.310 y el límite de gastos personales, que se debe tomar en cuenta para calcular la reducción del impuesto a la renta, mediante crédito tributario, será de $ 5.037,55. Este valor corresponde a siete canastas familiares básicas ($ 719,65), según lo establecido en la Ley para el Desarrollo Económico y Sostenibilidad Fiscal tras la Pandemia de COVID-19.

Este techo implica una menor deducción y por ende un mayor pago de impuesto a la renta para personas naturales.

Los contribuyentes podrán efectuar la deducción del 10 % o 20 % de los $ 5.037,55.

Esa reducción se aplicará como crédito tributario al momento de pagar el IR.

El límite de $ 5.037,55 es para todos los gastos personales de vivienda, salud, alimentación, educación, vestimenta y turismo.

El régimen ha dicho que el alza de IR afectará a los que ganan $ 2.000 al mes en adelante. Pero podría alcanzar a personas con sueldos inferiores porque se contemplan utilidades, bonos y compensaciones que reciban en el año. Esos ingresos son difíciles de calcular, dice el experto tributario Hugo Mejía.

“No lo puedes proyectar, a menos que la persona sepa que va a recibir una comisión en el siguiente mes. Asimismo las utilidades, no sabes cuánto vas a recibir, eso no pasa en la realidad”, opina.

Además, puede ocurrir que una persona que actualmente no tributa, pero que en el camino le suben el sueldo, sobrepase esa fracción básica. En esta situación, según Mejía, se debe enviar una proyección de gastos personales.

Bustos y el experto tributario Hugo Mejía explican cómo realizar el cálculo de manera sencilla para saber si se pagaría el tributo y cuál es la cantidad.

Primero se multiplica el sueldo por doce, sin contar los décimos. A este valor se deduce el aporte personal al IESS, cuyo porcentaje es de 9,45 %. Ese total es la base imponible y lo ubico en la tabla. Al conocer en qué rango se encuentra se saca el excedente y se lo obtiene restando la base imponible con la fracción básica de la tabla.

A ese resultado le saco el porcentaje donde mi base recayó en la tabla. Sumo el impuesto sobre la fracción básica. Y ese es el valor a pagar por impuesto a la renta anual.

Ahora para realizar la rebaja, puede ser del 20 % si lo ingresos brutos son menores a $ 24.090 y si es mayor, aplica solo el 10 %. En los ingresos brutos considerarse todos los ingresos, incluidos décimos y fondo de reserva.

El primer caso para el cálculo del impuesto a la renta es de un ciudadano que gana $ 1.750, quien percibe $ 1.750 como decimotercer sueldo y $ 425 como decimocuarto.

Al año gana $ 21.000 (sin contar los décimos) y su base imponible se ubica en $ 19.015,50. Esta última cifra se obtiene restando los $ 21.000 con el 9,45 % del aporte personal IESS ($ 1.984,5).

La fracción básica de este ciudadano, de acuerdo con la tabla de impuesto a la renta, es de $ 18.010,01, cuyo tributo recae en $ 515, que corresponde al 12 %.

A esta base imponible se debe restar la fracción básica para obtener el excedente. En este caso, restamos $ 19.015,50 con $ 18.010,01 dando como resultado $ 1.005,50. Ahora se requiere obtener el impuesto de fracción excedente y se lo hace de la siguiente manera: sacamos el 12 % a la fracción excedente que fue $ 1.005,50 arrojando $ 120,66.

Una vez que hagamos esta operación ya tendremos el valor del impuesto a la renta a pagar sumando los $ 515 de la tabla más el tributo excedente que fue $ 120,66. El total es de $ 635,66.

Sin embargo, hay la posibilidad de rebajar este IR. Para este procedimiento vamos a tomar los ingresos gravables, a la cual le sumaremos los décimos antes mencionados y fondos de reserva y da un resultado de $ 24.924,24.

Significa que es mayor al valor base para calcular la rebaja ($ 24.090,30) por lo que aplica el 10 % del tope de gatos personales. Si el IR fue de $ 635,66, este ciudadano termina cancelando $ 131,91 al año.

Un segundo caso es de una persona que percibe $ 3.000 mensuales, esto es, $ 36.000 al año. En este caso la base imponible es de $ 32.598. Y siguiendo el mismo procedimiento de cálculo se ubica en el sexto rango de la tabla, cuya fracción básica del impuesto es de $ 2.449,40, correspondiente al 20 %.

Ya una vez que sacamos la fracción excedente del impuesto y sumamos los $ 2.449,40 obtendremos $ 2.643,00 de IR.

Luego, procedemos al cálculo de la rebaja. Como los ingresos brutos suman $ 42.423,80, aplica la deducción del 10 % sobre el tope de gatos personales, siempre sustentados en comprobantes de venta.

Aquí el ciudadano tiene una rebaja de $ 503,76 y su retención anual será de $ 2.139,25, que al mes se convierte en $ 178,25 que se descuenta vía rol.